Официальное обращение ФЛ или ЮЛ к налоговой является формой обращения к государственному органу. Оно создается с целью осуществления своих прав и защиты своих интересов. Если права заявителя были нарушены, то необходимо составить жалобу, которая отличается от заявления по форме и целям.

Основная информация

Декларация – это бумага, дающая возможность индивидууму воспользоваться гарантированными Конституцией правами и свободами. Процесс ее рассмотрения нормируется законом №59 «О процедуре рассмотрения жалоб граждан» от 2 мая 2006 года.

Государственный орган, ответственный за сбор налогов, известный как налоговая, предлагает своим клиентам следовать определенным формальностям при обращении к ним. Чтобы подать заявление, необходимо заполнить специальный бланк, на котором указываются необходимые данные в соответствии с инструкцией.

Требования

Данный заявление необходимо соответствовать установленным нормам.

Чтобы составить заявление, необходимо включить следующие компоненты: заголовок, название документа, основное содержание, подпись и дата.

Особенности составления разных видов заявлений

В налоговую службу могут обращаться различные категории заявителей. Эти категории можно классифицировать в зависимости от цели обращения и содержания заявления.

На вопрос о процедуре получения ИНН

Каждый налогоплательщик обязан быть зарегистрирован в Федеральной налоговой службе. Процесс регистрации должен быть завершен в течение пяти дней после подачи заявления. Заявление составляется в соответствии с формой №2-2-Учет, утвержденной приказом ФНС №ЯК-7-6/488@ от 11 августа 2011 года.

Рассмотрим вычет в нашей бесценной беседе.

Вычет — это сумма, которая уменьшает сумму, на которую рассчитывается налог. Существуют различные виды вычетов:

Отправка налоговой выполняется на основе обращения. Формат его утвержден приказом от Федеральной налоговой службы под номером ММВ-7-8/182@ от 14 февраля 2017 года.

Получение документа, подтверждающего отсутствие задолженности у налогоплательщика

Лицо, осуществляющее платежи, имеет возможность узнать о наличии или отсутствии задолженности по налогам. Для этой цели необходимо предоставить запрос официальной справки. Такая справка может потребоваться, например, при оформлении ипотечного кредита.

Официальную форму заявления не утверждают. Это означает, что можно составлять документ в свободной форме. Тем не менее, рекомендуется придерживаться стандартной структуры: начать с «шапки», затем указать название, следующий текст должен содержать четко сформулированный запрос, после этого следует поставить свою подпись и указать дату.

В случае, если была произведена чрезмерная уплата налога, возможно осуществить возврат или зачет данного излишка.

Если в компании произошла ошибка и была уплачена чрезмерная сумма налогов, для получения возмещения необходимо подать заявление в налоговую службу. В содержании документа следует ясно и точно изложить свою просьбу о возврате излишне уплаченных денег. Например, в заявлении можно указать следующее:

Срок подачи заявления на возврат переплаты составляет 3 года с даты произведения переплаты. Сумма переплаты должна быть возвращена в течение месяца после получения соответствующих документов налоговой службой. Подача заявления в электронном виде возможна при входе в личный кабинет ФНС.

Рассмотрим вопрос о временном отсрочении выплаты.

Иногда физические или юридические лица могут столкнуться с трудностями в уплате налога вовремя. В такой ситуации они имеют возможность запрашивать отсрочку. Сумма отсрочки не может превышать стоимость имущества, на которое плательщик налога должен уплатить налог. Для получения этого льготного условия необходимо подать заявление в соответствии с формой, указанной в приложении №1, утвержденном приказом ФНС №ММВ-7-8/469@ от 28 сентября 2010 года.

Важно отметить, что при оформлении рассрочки производится расчёт процентов.

Об отпуске преимущества

Некоторым гражданам предоставляется возможность уменьшить или даже отменить налоговые платежи на землю, транспорт и имущество. Особые льготы предоставляются военнослужащим, инвалидам первых и вторых групп, пенсионерам и героям Российской Федерации. Чтобы воспользоваться этими преимуществами, необходимо подать специальное заявление.

Как правильно составить и направить в налоговую частный запрос

Как правильно составить и направить в налоговую частный запрос

Здравствуйте! Будьте добры, подскажите, пожалуйста, как правильно сформулировать и отправить в налоговую организации запрос от нашей компании с просьбой разъяснить специфику применения определенной статьи Налогового кодекса.

Наш ответ

Для осуществления персонализированной информационной поддержки необходимо направить письменный запрос в налоговую инспекцию России, где заявитель зарегистрирован, с целью получения требуемой информации. Для удобства, в Административном регламенте Федеральной налоговой службы по предоставлению бесплатной информационной поддержки, приведена рекомендуемая форма письменного запроса в Приложении N 6.

Люди и компании имеют право обратиться в налоговые учреждения.

а) путем направления корреспонденции (почтовым отправлением, факсом) по указанному адресу налоговых учреждений;

б) Получите электронную версию документа напрямую с официального веб-сайта Федеральной налоговой службы, используя online-сервис «Обратиться в ФНС России», без необходимости электронной подписи.

на официальном портале Федеральной налоговой службы на сайте в Интернете (через онлайн-сервис «Личный кабинет налогоплательщика – физического лица»), можно получить электронный документ, который не требует электронной подписи.

г) с использованием усиленной квалифицированной электронной подписи в виде электронного документа по ТКС;

д) при помощи федеральной государственной информационной системы «Единый портал государственных и муниципальных услуг (функций)» в онлайн-режиме посредством электронного документа на сайте www.gosuslugi.ru.

е) можно передать информацию устно, обратившись лично в налоговый орган или позвонив в справочную службу налоговых органов.

ж) по установленному порядку для встречи с гражданами лично.

Статья 11.2 Налогового кодекса Российской Федерации имеет значение в налоговой системе страны.

Пункты 77, 89, 90 и 111 Административного регламента Федеральной налоговой службы, которые касаются предоставления государственной услуги бесплатного информирования налогоплательщиков, плательщиков сборов и налоговых агентов о налоговом законодательстве, действующих налогах и сборах, а также правилах и процедурах их уплаты и взимания, правах и обязанностях налогоплательщиков и налоговых органов, а также по приему налоговых деклараций и расчетов, были утверждены Приказом Министерства финансов РФ от 02.07.2012 N 99н и вступили в силу с 9 декабря 2012 года. В статье 4 Федерального закона N 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений граждан Российской Федерации» также содержатся положения, регулирующие процедуру обращений граждан.

Одобренным распоряжением Федеральной налоговой службы Российской Федерации от 17 февраля 2014 года под номером ММВ-7-7/53 утвержден 12-й раздел Регламента.

Постановление Правительства РФ от 16.08.2012 года номер 840 предписывает как следует представлять и рассматривать жалобы, связанные с принятими решениями и действиями (а также бездействием) федеральных органов исполнительной власти и руководящих лиц, федеральных государственных служащих, руководящих лиц государственных внебюджетных фондов Российской Федерации и государственной корпорации по атомной энергии «Росатом» и их руководящих лиц.

Налоговые органы предоставляют бесплатные консультации по налоговым вопросам для организаций, индивидуальных предпринимателей и физических лиц. Однако данное право распространяется только на ситуации, когда вопрос напрямую связан с деятельностью налогоплательщика. Налоговые органы не обязаны давать разъяснения на основе вымышленного (нереального) примера.

Документ, изданный Федеральной налоговой службой России 27 декабря 2017 года под номером АС-3-9/8743, содержит решение, которое представляет собой уникальный и индивидуальный акт официальной организации.

Чтобы получить достоверный ответ на свой вопрос от налоговых органов, необходимо быть прямым участником ситуации, по которой запрошены разъяснения. В других случаях, например, если вопрос налогоплательщика связан с потенциальными правовыми отношениями, действиями или объектами, которые могут возникнуть в будущем, налоговые инспекторы имеют право воздержаться от предоставления ответа по существу.

Как пишется сопроводительное письмо в налоговую о представлении документов

Как пишется сопроводительное письмо в налоговую о представлении документов

Для того чтобы быть уверенным в своей электронной переписке с ИФНС, налогоплательщику необходимо приложить сопроводительное письмо к требованию о представлении документов. Этот документ является пояснительным и предназначен для передачи налоговым органам. Более того, некоторые разъяснения можно представить в электронном виде при обмене налоговыми данными по телекоммуникационным каналам связи. Важно отметить, что неправильно составленное сопроводительное письмо может привести к задержке рассмотрения представленных документов.

Коротко о главном: 5 пунктов

Сопроводительное письмо: что это и зачем его просит ИФНС

Этот документ содеражит перечень документов и комментарии, отправляемые в ФНС. Такое дополнение значительно упрощает взаимодействие ФНС с налогоплательщиками, так как:

В нашем законодательстве отсутствуют стандартные образцы данного документа. Однако существуют правила, которыми следует руководствоваться при ведении документооборота с ИФНС. Они содержатся в Приказе ФНС России от 08.07.2019 № ММВ-7-19/343@.

Какие документы для ФНС нуждаются в письменном сопровождении

Обычно при сопровождении прикладывают документы для налоговой инспекции, выбор которых требует дополнительных письменных объяснений от отправителя.

Тем несмотря на это, существуют такие документы, которые можно отправлять без дополнительных пояснений. К ним относятся основные налоговые декларации без приложений. Представление таких деклараций обусловлено определенными законодательными нормами, поэтому объяснение причин их отправки не требуется. Если основная декларация содержит какие-либо приложения, то необходимо приложить письменное сопровождение. Без такого сопровождения можно направлять жалобы в вышестоящие органы на действия ИФНС.

Необходимо составить сопроводительное письмо при представлении дополнительной налоговой декларации. В компании КонсультантПлюс имеется исчерпывающее руководство, которое будет полезно при подготовке и сдаче этой декларации. Воспользуйтесь им бесплатно.

Правила составления сопроводительного письма в ФНС

Законодательно не установлены общие нормы для оформления сопроводительного письма, однако на практике были разработаны определенные правила. Вверху письма должны быть указаны следующие обязательные данные:

Предлагаем наш оригинальный образец письменного заголовка для отправки в налоговую организацию, который идеально соответствует всем требованиям и стандартам, установленным для оформления деловых документов.

Как составить сопроводительное письмо к документации: полезные рекомендации

Ниже приведен пример того, как составить письмо в налоговую организацию в ответ на запрос, соблюдая все необходимые требования Инспекции Федеральной налоговой службы.

На территории Москвы расположена 27-я налоговая инспекция России.

самореализацией до коллектива с огромным потенциалом

Идентификационный номер налогоплательщика составляет 1234567890, а Код причины постановки на учет в налоговом органе равен 121001001.

Номер 456789 относится к региону Российской Федерации.

проспект первоклассный, дом 1

Контактный номер телефона: +7 (495) 123-45-67

документ, пронумерованный как № 123/20-Т и датированный 28.03.2026 года

Компания «PPT.ru» в отклике на запрос налоговой инспекции № 27 г. Москвы от 28.03.2026 г. № 123/20-Т предоставляет следующие официальные бумаги:

| № | Наименование файла | книги необходимо подсчитать, чтобы определить ее объем. |

|---|---|---|

| 1 | Копия контракта по подряду № 12-C/2019, заключенного 17 декабря 2019 года. | 6 |

| 2 | Протокол о приеме завершенных работ номер 1 от 30 марта 2020 года в соответствии с договором на подрядные услуги номер 12-C/2019 от 17 декабря 2019 года (копия) | 2 |

| 3 | Номер 45 (копия) счета-фактуры от 05.03.2020. | 1 |

| 4 | Копия счета-фактуры № 60 от 16 марта 2020 года. | 1 |

| 5 | Копия счета-фактуры № 64 от 19 марта 2020 года. | 1 |

| 6 | Дубликат счета-фактуры от 23 марта 2020 года под номером 67. | 1 |

| 7 | Копия счета-фактуры № 71 от 25 марта 2020 года. | 1 |

| 8 | Дубликат счета-фактуры № 86 от 27 марта 2020 года (копия) | 1 |

| Протокол множество листов бумаги | 14 |

является главным руководителем компании PPT.ru.

Варианты текста послания зависят от его цели. Если послание содержит перечень документов, то рекомендуется начинать его следующим образом: «В ответ на ваш запрос предоставляем…», «Направляем вам следующие документы…» и т.д.

Имеющаяся информация может быть полезной: как сформировать перечень документов

Если конкретному сотруднику налоговой службы адресовано обращение, то следует начинать слова «Вам», «Вашему» с заглавной буквы. Если отправляется уточненная декларация, то в сообщении следует объяснить причину уточнений, например, указать на ошибку в расчетах.

Получив запросы о разъяснении спорных аспектов, обнаруженных во время аудита, рекомендуется ясно и кратко отвечать на вопросы, заданные налоговыми инспекторами.

В каком виде представить сопроводительное письмо в ФНС

Передача информации может осуществляться как в письменной, так и в электронной форме. В случае электронного формата, письма обычно отправляются вместе с другой документацией, относящейся к ТКС. Важно не забывать прикладывать пояснения по НДС к данному процессу.

Вам в помощь образцы, бланки для скачивания

Можно загрузить образец письма, в котором подтверждается правильность информации в Едином государственном реестре юридических лиц.

Скачивание образца письма к налоговой о предоставлении требуемых документов

Обязательно указывайте в письме-приложении свои контактные данные для связи с вами: номер телефона и адрес электронной почты. Рекомендуется предоставить несколько телефонных номеров и ФИО ответственного сотрудника.

Как написать объяснительную записку в налоговую по требованию

Как написать объяснительную записку в налоговую по требованию

Опытный ревизор с опытом работы 18 лет, имеющий членство в СРО «Содружество», ОГРН 22006133280 и аттестат с номером К021995, настоятельно рекомендует применять аутсорсинг услуг по ведению бухгалтерии и кадров в компании Главбух Ассистент.

После тщательного рассмотрения представленной декларации, налоговый контролер решил провести камеральную проверку и запросил пояснения по отчетным данным. Каким образом и в какие сроки следует составить ответ на запрос ИФНС? Как правильно оформить документ и возможно ли использовать готовые шаблоны? В данной статье мы расскажем о правильном составлении ответа и приведем примеры пояснений в налоговую на различные запросы.

Когда требуется пояснительная записка?

Нацемерение ФНС состоит в осуществлении камеральной проверки согласно всем представленным документам, что представляет собой важную меру контроля исполнения налогового законодательства. В процессе данной проверки инспектор имеет полное право запросить у вас объяснения в следующих обстоятельствах:

Объяснительные основания

Какие документы необходимо предоставить

В аналитическом отчете выявлены неточности и расхождения между данными.

Прояснить различия или внести поправки в представленные отчетные данные.

Уточненный расчет с меньшей суммой налога был представлен налогоплательщиком.

Потребуется объяснить причины изменения финансовой информации в отчете и сокращения суммы начисленного налога.

В финансовом отчете отражено отрицательное финансовое состояние

Пояснить причину негативного финансового результата

Согласно требованию, предприниматель обязан представить камеральной проверке пояснительную записку в течение 5 дней с момента получения запроса.

Для облегчения взаимодействия с налоговыми органами можно воспользоваться услугами экспертов компании «Главбух Ассистент». Они окажут помощь в составлении необходимых документов и сами осуществят их отправку в Федеральную налоговую службу.

Как написать пояснительную записку в ИФНС по требованию

По требованию налоговой организации нет официально утвержденного образца пояснительной записки. Однако, налогоплательщик может самостоятельно составить данный документ в свободной форме. При этом, важно соблюдать стандарты официального письма и правила общения с налоговыми органами. Необходимо представлять пояснения кратко, аргументировано и по существу.

Советы о том, как составить пояснительную записку для налоговой.

Образец пояснения в ИФНС: типичные случаи

В случае, если инспектор действительно обнаружил ошибку, однако налоговая база не уменьшается в результате пересчета, можно привести следующую формулировку объяснения: «Выявленная ошибкой камеральной проверкой не приводит к увеличению налоговой базы, и дополнительное перечисление налога не требуется. Прошу принять во внимание значение ______, как правильное».

При обнаружении ошибки, которая указывает на недооценку налога, необходимо пересчитать сумму налога и предоставить уточненную декларацию, приложив к ней пояснительную записку.

Помимо общих рекомендаций, надо учитывать особенности форматирования заметок в различных ситуациях. Подробности будут описаны ниже.

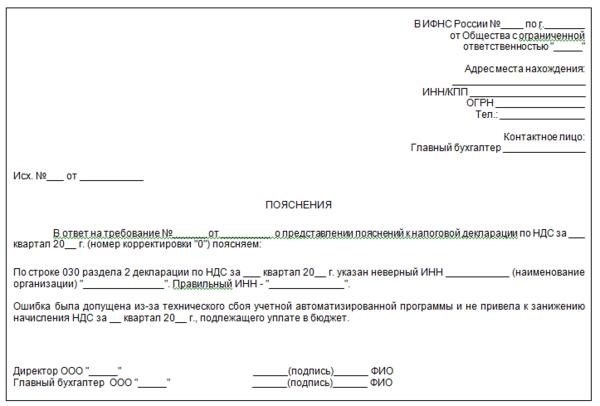

Изложение пояснений об ошибках в декларации НДС при обращении в налоговую: пример.

Чаще всего, когда дело касается отчетности по НДС, бухгалтеры совершают ошибки, которые приводят к тому, что начисленный налог оказывается меньше предъявленной суммы, которую можно получить в качестве возмещения. При составлении записки можно использовать такую фразу: «Хотим сообщить, что в книге покупок за период ____, отсутствует ошибка в записях, все данные указаны точно и вовремя. Несоответствие было допущено из-за технической ошибки при выгрузке информации из программы учета и операций».

Необходимо обратить особое внимание! Люди, которые платят налоги, должны представлять декларацию по НДС в электронном виде, а все пояснения должны быть представлены только в электронной форме. Если отправить бумажную версию, она будет считаться отсутствием объяснений.

Оцените цену использования услуг аутсорсинга бухгалтерии у компании Главбух Ассистент. Позвольте себе сэкономить на затратах на содержание собственного бухгалтера и выплате налогов.

В Главбух Ассистент вы можете получить полноценную бухгалтерскую поддержку за стоимость от 18 720 рублей в месяц. Вместо одного бухгалтера вы будете иметь доступ к команде профессионалов, включающей главного бухгалтера, кадровика и юриста. Это позволит вам обеспечить надежное и полное ведение бухгалтерии для вашего предприятия.

Оцените самостоятельно цену услуг экспертного бухгалтера для вашей компании и потенциальную экономию при выборе аутсорсинга.

Разъяснение при несоответствии отчетности

Часто возникают ситуации, когда данные в различных отчетных формах не совпадают. Это происходит из-за того, что для каждого налога или сбора установлены свои правила расчета налогооблагаемой базы. В объяснении необходимо указать конкретные причины этих расхождений либо ссылаться на применяемые нормативы налогового учета, с указанием соответствующих пунктов законодательства.

Изложение образчика в Федеральной налоговой службе в ответ на запрос

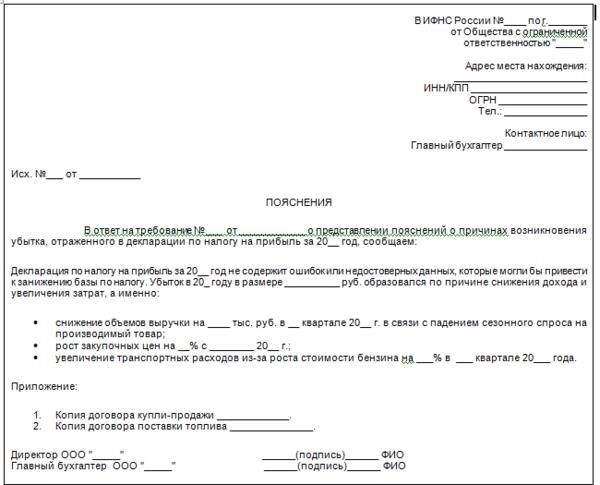

Пояснение, когда возникает убыток

Налоговые органы постоянно следят за сокращением объемов обязательных платежей. Поэтому необходимо незамедлительно представить справку, иначе инспекция Федеральной налоговой службы может начать выездную проверку.

Выяснить, не соответствует ли компания явным требованиям для проведения внеплановой проверки, возможно, используя чек-лист, состоящий из 12 вопросов: «Какие организации проверяет налоговая служба?».

Представляется возможность рассказать о том, как составить пояснительную записку в налоговую службу о налоге на прибыль компании. Необходимо подробно описать все факты, которые помогают объяснить убыточный результат и отсутствие налоговых выплат, сопроводив их экономическими показателями. Например, если прибыль была уменьшена из-за расторжения контракта, приложите копию соглашения о расторжении вместе с пояснительной запиской. Если рост затрат на неотложный ремонт повлиял на убыток, приложите акты о приеме-передаче выполненных ремонтных работ и копии банковских выписок в качестве подтверждения.

Предприниматели часто стремятся свести свою финансовую отчетность к нулю, чтобы снизить налоговое бремя. Однако, такие неосмотрительные и непродуманные способы оптимизации привлекают дополнительное внимание налоговых органов. Специалисты сервиса «Главбух Ассистент» помогают избежать штрафов и законным образом сэкономить на налогах. Сравните, насколько выгоднее внешнее предоставление услуг по сравнению с затратами на штатного бухгалтера.

Пример объяснения в случае возникновения негативного финансового результата

Какие последствия несет отсутствие предоставления объяснительной записки?

Предпринимателю очень важно оперативно и полно отвечать на запросы налоговых инспекторов в течение пяти рабочих дней, чтобы решить все вопросы с налоговой службой. Если он не представит пояснения в соответствии с требованиями проведения камеральной проверки, то ему будет наложен штраф в размере 5000 рублей. Если в течение года он дважды игнорирует требования налоговых сотрудников, то штраф возрастает до 20 000 рублей (согласно пункту 1 статьи 129.1 Налогового кодекса). Еще больше неприятностей может возникнуть из-за игнорирования требований, таких как дополнительные штрафы, перерасчет налогов и назначение проверки на месте.

Команда профессионалов по бухгалтерскому аутсорсингу от Главбух Ассистент готова помочь вам подготовиться к проверкам. Наши эксперты находятся в прямом контакте с инспекциями и ведомствами и смогут подсказать вам, как настроить работу таким образом, чтобы избежать претензий со стороны контролеров. В каждом из наших тарифов уже включены услуги юристов, кадровиков и бухгалтеров. Не откладывайте, закажите консультацию прямо сейчас.

Как написать пояснения в налоговую

Как написать пояснения в налоговую?

Для эффективного ответа в налоговую службу необходимо полностью разобраться в том, что именно требуют выяснить налоговые инспекторы, проявить великую внимательность и тщательно подготовить все необходимые данные.

При изучении документов, представленных налогоплательщиком, часто возникают вопросы и сомнения у налоговых органов. Неверные данные, ошибки и потенциальные нарушения часто ставят в затруднительное положение налоговую инспекцию. В таких ситуациях налоговый орган требует от налогоплательщика предоставления письменных объяснений для устранения несоответствий и разъяснения возникших проблемных вопросов.

Чтобы предоставить адекватный ответ, необходимо ясно осознать, какой вопрос интересует инспекторов, проявить внимательность и тщательно подготовить все необходимые данные.

Пояснительная записка в налоговую: когда ее нужно предоставить

С учетом норм Налогового кодекса возможно выделить основные сценарии, когда возникнет необходимость в предоставлении пояснений.

Иван Кузнецов, экс-работник ОБЭП, организует обучение предпринимателей в области налоговой и корпоративной безопасности.

В течение месяца вы сможете освоить навыки организации своей защиты в ситуациях, связанных с угрозой уголовного дела. Вам будет известно, как вести себя во время допроса, инвентаризации, осмотра и выемки. Кроме того, вы сможете определить законность действий налоговых и полицейских органов при проведении проверок в 2026 году.

По окончании курса выдается сертификат ФИС ФРДО на 40 академических часов. В настоящее время предоставляется уникальная возможность получить обучение со скидкой величиной 52%.

Как писать пояснения в налоговую

В современный законодательстве отсутствует обязательный образец для оформления. Однако важно иметь в виду, что в пояснительной записке требуются определенные элементы.

Кроме этого, требуется представить требуемую информацию с упоминанием точных чисел и фактов, а также, по необходимости, приложить соответствующие документы в качестве подтверждения.

«Отвечая на требование налоговых органов о предоставлении пояснений по теме __ № __, мы хотим обратить ваше внимание на следующее: …» После этого следует развернуто раскрыть все требуемые сведения в соответствии с сути запроса, давая подробные объяснения по каждому вопросу.

Необходимо более глубоко изучить специфические нюансы, связанные с определенными видами требований.

Пояснения в налоговую о расхождениях в декларациях

Инспектор ИФНС имеет полномочия запросить информацию о причинах несоответствий, которые могут быть обнаружены при сопоставлении данных в различных документах.

Возникающие причины зачастую имеют свои основания, так как они связаны с различными правилами определения налоговой базы и различиями в правилах налогового и бухгалтерского учета. Например, некоторые виды доходов не подлежат обложению НДС, но при этом учитываются при определении размера налога на прибыль. Поэтому достаточно указать на данное обстоятельство, сославшись на соответствующие нормы закона.

Пояснительная записка по НДС к возмещению

Практика показывает, что для запроса возмещения НДС требуется предоставить разъяснения. Причины, обусловляющие необходимость возмещения, могут быть определенными, например, связанными с приобретением дорогостоящего оборудования, о чем следует указать в письме.

Однако, возможно, что сумма покупок может превысить сумму продаж без какой-либо очевидной причины. В таком случае важно сообщить об этом налоговым органам.

Пояснения в ходе камеральной проверки

Согласно пункту 3 статьи 88 Налогового кодекса Российской Федерации, необходимо предоставить налоговым органам разъяснения по обнаруженным ошибкам и противоречиям в процессе проведения камеральной проверки. Субъекту дана возможность ответить в течение 5 рабочих дней.

Надо учитывать, что если организация обязана отправлять декларацию по НДС через интернет, то и разъяснения тоже нужно отправлять в электронной форме.

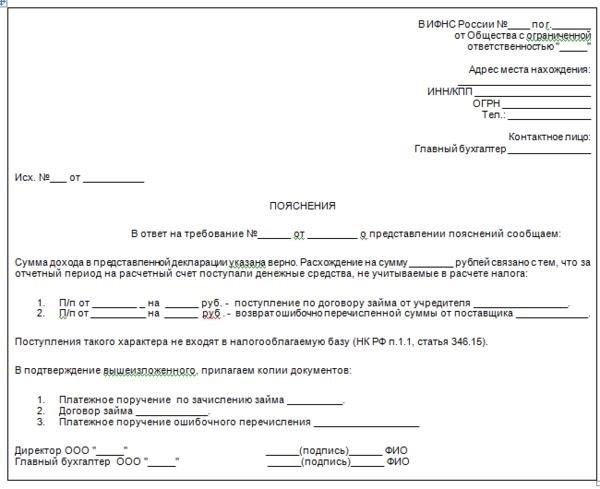

Пояснительная записка по декларации УСН

При анализе финансовой отчетности инспекторы могут обнаружить несоответствия между данными, представленными в налоговой декларации, и состоянием счета по налогу на упрощенной системе налогообложения. Это может произойти из-за недостаточного отражения доходов в декларации по сравнению с суммой поступлений на расчетный счет или из-за различий в суммах, указанных в бухгалтерской и налоговой документации.

В случае номер один требуется уточнить, что суммы доходов являются точными, а другие поступления не учитываются в доходе в соответствии со статьей 346.15 НК. Однако, в случае номер два, при отсутствии ошибок следует отметить, что расхождения возникают из-за использования УСН.

Пояснения в налоговую по убыткам: образец

Налоговые органы могут проявить интерес к указанным в налоговом расчете убыткам. Если объем убытков значительный или предприниматель в течение нескольких отчетных периодов работает с убытком, это практически неизбежно вызовет вопросы со стороны налоговых органов.

Пример используется аналогично приведенному выше. В тексте электронного письма подробно разъясняются определенные обстоятельства, объясняющие ущерб. Среди них могут быть такие факторы, как:

Необходимо убедительно объяснить экономические причины всех затрат и предоставить соответствующую документацию, подтверждающую представленные факты.

Пояснительная записка по справкам НДФЛ

Инспекторы имеют право проверить правильность определения размера налога на доходы физических лиц (НДФЛ) и составления соответствующих справок. Возможные ошибки в расчетах могут быть связаны с расхождениями между суммами исчисленного, удержанного и уплаченного налога, значительным снижением суммы налога по сравнению с предыдущим периодом, неправильным применением налоговых вычетов.

В случае возникновения данных ситуаций требуется внести необходимые поправки в соответствующие справки и отразить это в письменном уведомлении Инспекции Федеральной налоговой службы.

Пояснительная записка по встречной проверке

При ответе на запрос следует предоставить только ту информацию, которая требуется. Более того, некоторые детали лучше вообще не раскрывать, например, расписание работы контрагента или дополнительные контакты. Это связано с тем, что наше предприятие не обязано иметь подобные сведения о контрагенте.

Примером ответа в данной ситуации будет являться перечень предоставленных копий документов, выполненный на официальном бланке компании.

Ответственность за непредставление пояснительной записки

Статья 126 НК РФ не применима к не представлению сведений налогоплательщиком в отношении разъяснений. Однако, в соответствии с пунктом 3 статьи 88 и статьей 129.1 НК РФ, предприятие должно представлять пояснения при проведении камеральной проверки, иначе ему грозит штраф в размере 5000 рублей, а при повторном нарушении в течение года — 20000 рублей.

Всякий раз, когда возникает необходимость объяснить ситуацию, не стоит избегать этого, так как штраф — не единственное неприятное последствие, которое может ожидать вас за игнорирование требований. Помимо этого, налоговая инспекция имеет право произвести перерасчет налога, который будет сложно спорить, или провести проверку на месте.

В связи с этим необходимо всегда уделять особое внимание требованиям контролирующего органа и не пренебрегать ими. Это позволит избежать возникновения дополнительных проблем и, во многих случаях, ненужных расходов.