Каковы возможности налоговых органов по продлению выездной проверки? Сколько раз допустимо приостановить эту процедуру? Каковы последствия, если налоговая инспекция нарушает установленный срок после нескольких приостановок? Анализируем, какие решения выносили суды по этим и другим вопросам.

Продлением можно обосновать

Административное собрание, действующее в Московском округе, не обнаружило никаких нарушений в действиях инспекции, которая продлила срок проверки сначала до 4 месяцев, а затем до 6 месяцев, так как был проведен тщательный анализ большого количества документов.

Многократная остановка

Комиссия имеет возможность несколько раз приостанавливать проверку. Основное требование — не превышать лимит в 6 месяцев (в случае запроса за границу — 9 месяцев). Таким образом, Арбитражный суд Северо-Западного округа признал законным то, что проверка была приостановлена 6 раз, так как общий период приостановлений составил 179 дней. Верховный Суд РФ не стал пересматривать этот вывод.

Превышение установленного времени контроля

Даже в случае, когда проверяющие превысили установленный срок проверки и не оспаривают это, их действия не всегда признаются незаконными. Например, Арбитражный суд Северо-Западного округа считает, что задержка на один день несущественна. Факт признания инспекцией нарушения срока сам по себе не является основанием для признания проверки недействительной. Кроме того, по мнению суда, налогоплательщик не представил достаточных доказательств того, что его права и интересы были нарушены. Верховный суд Российской Федерации не стал пересматривать такой вывод.

Продолжение проведения проверки

Инспекция может отложить возобновление проверки после получения сведений о документах у контрагента, если она была приостановлена. Такое решение было принято АС Московского округа, которое считает, что данное нарушение несущественно.

Следует отметить, что решение о привлечении налогоплательщика к ответственности после проведения проверки было оспорено им. Однако суд пришел к выводу, что нет оснований считать это решение незаконным.

Во время приостановки осуществляются проверки и контрольные мероприятия со стороны инспекции.

Проверка часто приостанавливается из-за запроса на информацию у контрагента. Однако, даже если во время приостановки инспекция проверяла документы налогоплательщика или запрашивала информацию у партнеров, которых нет в решении о приостановлении, вероятность успешного оспаривания действий налоговиков невелика. Например, Арбитражный суд Северо-Западного округа не выявил нарушений, а Верховный Суд Российской Федерации поддержал его подход.

Выдача документов

Аналитический центр Западно-Сибирского округа констатировал отсутствие в Налоговом кодексе Российской Федерации положений, регулирующих сроки и порядок вручения налогоплательщику решений о временном приостановлении или возобновлении налоговой проверки. Это означает, что в случае получения организацией такого решения после даты его принятия, это не считается значительным нарушением.

Особое внимание суда было обращено на факт, что работники налоговой службы составляют все необходимые проверочные документы с использованием автоматизированной информационной системы «Налог-3». Дата создания документа в системе является неподвижной, и вручную ее изменить невозможно. Такая дата считается днем принятия решения инспекцией, и нарушение порядка нумерации не служит доказательством того, что решение было принято в другой день.

Особенности приостановления выездной налоговой проверки

Особенности приостановления выездной налоговой проверки

Приостановление контроля налоговых платежей — действие, осуществляемое исключительно при проведении внеплановых проверок. Камеральные мероприятия не могут быть приостановлены. Однако, приостановка проведения внеплановых проверок не может быть произведена без соответствующих оснований.

Что собой представляет приостановка проверки

В случае необходимости, основанной на законе, возможно приостановить процесс проверки. Обычно такое основание возникает из-за потребности в получении дополнительных материалов. Во время этой паузы представители налоговой продолжают активно работать, отправляя запросы в иностранные структуры и контрагентам. Однако, проверяющие останавливают свою деятельность на территории компании, подвергающейся проверке. Стандартный срок выездной проверки составляет 2 месяца. Если принимается решение о приостановке, этот срок замораживается. По сути, приостановка является продлением проверки, но компания во время паузы не подлежит проверке. Таким образом, налогоплательщик может продолжать свою деятельность, и для него приостановка является более выгодным вариантом, чем продление срока проверки.

Сроки осуществления выездных мероприятий

Наиболее длительная продолжительность проведения проверки составляет полгода (стандартный срок — два месяца, а продление — четыре месяца в результате двух решений проверяющих). Измерение времени начинается с даты принятия решения о начале проверки на основании пункта 8 статьи 89 Налогового кодекса РФ. Окончание этого срока происходит в дату составления заключительного отчета о проведенной проверке.

Основания приостановки

Рассмотрим основания, предусмотренные в пункте 9 статьи 89 Налогового кодекса Российской Федерации, которые могут привести к приостановлению.

По сути, контроль останавливается, если нет возможности продолжить из-за отсутствия дополнительных ресурсов. Чтобы избежать простоя, процесс приостанавливается. Во время этого перерыва налоговые работники проводят все необходимые дополнительные процедуры.

ВАЖНО! Возможно приостановить работу налоговиков на основании необходимости запроса документов у контрагентов. Однако повторное прекращение работы по тому же основанию не допускается. Вместе с тем, процесс может быть приостановлен, если специалисты обращаются к другому контрагенту. Количество приостановок определяется представителями налоговой в соответствии с их потребностями. Общая продолжительность приостановки не может превышать 6 месяцев.

Продолжительность приостановки

Общий период приостановки не может превышать полугода. Иногда этот срок может быть продлён ещё на три месяца. Такая возможность существует только при условии, что налоговые органы ранее обратились с запросом к иностранным организациям и не получили ответа в течение шести месяцев.

Приостановление осуществляется в соответствии с решением, которое содержит указание на дату начала перерыва. Завершение приостановки происходит при принятии решения о возобновлении проведения мероприятия.

Важно отметить, что иногда возможны задержки в соблюдении установленных пауз. Однако, доказать вину налоговой службы в этом деле представляется сложным, поскольку нарушение имеет незначительный характер, что затрудняет привлечение их к ответственности.

Особенности приостановления мероприятия

Указание о приостановлении имеет свои основания в Налоговом кодексе Российской Федерации, где в статье 89 содержится информация о процедуре приостановления. Руководитель Федеральной налоговой службы или его заместитель принимают решение о временной остановке. Детали данного решения можно найти в Приложении №5 к Приказу ФНС №ММВ-7-2/189@ от 8 мая 2015 года. Важно отметить, что форма указанного решения не является обязательной, и если документ составлен в произвольной форме, это не считается нарушением закона.

Согласно пункту 9 статьи 89 Налогового кодекса Российской Федерации, приостановка подразумевает временную остановку данных процессов.

По закону предписаны лишь данные действия, значит все прочие манипуляции допускаются во время продление перерыва. Их осуществление выполняется в установленной последовательности.

Создание определенного решения

В приказе о приостановке работы содержится полное имя и фамилия руководителя, ответственного за объект проверки. Ему необходимо быть ознакомленным с данным документом. Кроме того, в приказе обязательно должны быть указаны точные даты начала и окончания перерыва в работе. При определении сроков остановки необходимо быть точными. Такое требование призвано защитить права проверяемой компании.

Последствия приостановки

Приостановка проверок имеет некоторые последствия, которые связаны с этим:

Во время промежутка времени, отведенного на перерыв, представители налоговой службы имеют право требовать предоставления документов от партнеров компании. Кроме того, имеется возможность вызывать руководителей организации для дачи разъяснений. Также возможно запросить присутствие свидетелей.

Замедление работы проверяемой организации является невыгодным для нее. Именно поэтому в решении предусмотрены четкие временные рамки для приостановки. В противном случае это может привести к нарушению прав налогоплательщика. Давайте рассмотрим негативные последствия, которые ожидают компанию при таком замедлении работы.

Быстрый выездной аудит является выгодным для плательщика налогов.

Выездные проверки ИФНС: все о сроках

Выездные проверки ИФНС: все о сроках

В соответствии с законодательством, предельный период проведения выездной налоговой проверки ограничен двумя месяцами. Однако, существует возможность приостановки и продления данного срока, что ведет к тяготению проверок на практике. В этой статье мы подробно расскажем о всех аспектах, связанных с сроками проведения выездных налоговых проверок.

Общая информация

Согласно Налоговому кодексу РФ, основная компания может провести проверку в течение двух месяцев, в то время как филиалы и представительства имеют только один месяц на это. Пункты 6 и 7 статьи 89 НК РФ подтверждают данное ограничение. Для определения начала и конца проверки необходимо обратиться к пункту 8 статьи 89 и пункту 8 статьи 89.1. В соответствии с этими нормами, датой начала проверки считается день принятия решения о ее начале, а датой окончания — день составления соответствующего отчета о проведении проверки.

Если потребуется, то возможно будет продлена налоговая проверка, и даже неоднократно. Информация о такой возможности содержится в письме от 25.07.2013 года под номером АС-4-2/13622. Подтверждение оснований для продления можно найти в приказе ФНС от 08.05.2015 года под номером ММВ-7-2/189@. Некоторые из таких оснований перечислены ниже:

Кроме того, возможно увеличить ВНП при возникновении других обстоятельств, связанных, например, с обширным объемом документов, подлежащих проверке, множеством налогов и других платежей, попадающих под его влияние, разнообразием видов деятельности, осуществляемой налогоплательщиком, а также сложностью технологических процессов и прочее.

Таким образом, существует множество оснований для продления выездной налоговой проверки. Однако, имеются ограничения. Например, если проводится проверка филиала, то ее продление не может превышать одного месяца. В случае ВНП консолидированной группы налогоплательщиков, продление может быть сделано на срок, не превышающий количество месяцев, в течение которого налогоплательщики находятся в группе (за исключением ответственного участника). При этом, общий срок ВНП не может превышать один год.

Процедуры, возможные при выездной проверке

По НК РФ, статья 89, пункт 13, необходимо проводить инвентаризацию.

Данная процедура необходима для проверки достоверности предоставленной налогоплательщиком информации в его документах. Она также может помочь выяснить другие факторы, которые могут оказаться значимыми при проведении налоговой проверки.

Осмотр, как указано в статьях 91 и 92 НК РФ, подразумевает проведение проверки и обследования, основываясь на действующем законодательстве Российской Федерации.

Налоговая инспекция имеет право осуществлять осмотр зданий и прилегающих территорий, которые:

Безотносительно того, где они находятся.

Получение официальной документации (информации) (согласно статье 93, 93.1 Налогового кодекса Российской Федерации)

Налоговая инспекция назначает опытного специалиста, который будет осуществлять проверку деятельности налогоплательщика. Проверяющий имеет право запросить необходимые для проведения ревизии документы.

Извлечение (ст. 94 Налогового кодекса Российской Федерации)

Изъятие является необходимой процедурой для установления нарушений налогового законодательства со стороны налогоплательщика. В ходе данной процедуры осуществляется изъятие не только документов, но и материальных предметов.

Оценка (по статье 95 Налогового кодекса РФ)

Если при проведении выездной проверки налоговой службы возникла потребность в проведении экспертизы, тогда заключается договор с опытным специалистом.

Разговор с подозреваемым (согласно статье 90 НК РФ)

Если в рамках налогового контроля возникает нужда, свидетеля можно допросить в ходе проведения выездной налоговой проверки.

Приглашение на роль свидетеля (пункт 90 Налогового кодекса Российской Федерации)

При проведении налогового контроля налоговые органы имеют право получать информацию от любого индивидуального предпринимателя, если такая информация имеет важное значение для контроля налоговых обязательств.

Получение заключения эксперта в соответствии с пунктом 95 Налогового Кодекса Российской Федерации.

Если специалист в процессе своей деятельности получил релевантную информацию, которая имеет значимость для рассматриваемого дела, но по которой не было поставлено вопросов, то он имеет право отражать это в своем заключении.

В соответствии с пунктом 97 Налогового кодекса Российской Федерации предусмотрена необходимость обращения к услугам переводчика.

Если потребуется, то можно оформить соглашение с лингвистом.

Сроки продления

Срок проведения выездной проверки может быть увеличен до 4 месяцев, но в особых случаях он может быть продлен до 6 месяцев. Например, если у организации имеется 10 или более отдельных подразделений. Однако закон не определяет конкретных оснований для продления проверки на 6 месяцев, поэтому решение принимается специалистами ФНС в каждом случае индивидуально.

Однако, это не означает, что можно беспричинно продлевать проверку. В случае сомнений налогоплательщика в целесообразности такого решения ФНС, он имеет возможность обратиться в суд. В практике были случаи, когда арбитры подтверждали отсутствие оснований для продления проверки (Решение ФАС Волго-Вятского округа от 01.04.2013 по делу № А43-17631/2012).

Приостановка

Кроме продления проверки, налоговая инспекция имеет возможность решить о приостановке ее проведения. Такое право предоставляет пункт 9 статьи 89 Налогового кодекса Российской Федерации. Это применяется как к проверкам основной организации, так и к проверкам ее подразделений. Приостановка подразумевает, что деятельность налоговой проверки прекращается на определенное время, а затем возобновляется снова. Например, проверка продолжалась в течение одного месяца. Затем было принято решение о приостановке на 15 дней. По истечении 15 дней проверка продолжается, и у сотрудников Федеральной налоговой службы остается еще один месяц до ее завершения.

Максимально возможный период временного ограничения на проведение выездной налоговой проверки составляет полгода. Это означает, что суммарно на проверку и приостановку затрачивается один год. Продолжительность проверки начинается с момента принятия решения о проведении и завершается в день составления справки о завершении проверки.

Какие действия могут и не могут выполнять инспекторы во время приостановки? Ответ на данный вопрос можно найти в пункте 9 статьи 89 Налогового кодекса РФ, который подробно объясняется в письмах Федеральной налоговой службы от 21.11.2013 г. № ЕД-3-2/4395@ и от 25.07.2013 г. № АС-4-2/13622. Во время приостановки инспекторы обязаны освободить территорию налогоплательщика, вернуть ему все оригиналы документов, за исключением изъятых при проведении обыска, и прекратить требовать предоставление новых документов. ФНС уточняет, что в период приостановки инспекторам запрещается проводить обыски, осуществлять инспекцию, инвентаризацию, анализ документов на территории налогоплательщика.

Согласно Минфину, во время временной приостановки действий инспекторы имеют право проводить операции, которые не связаны с пребыванием на территории проверяемого субъекта. Налоговый кодекс не противоречит этому мнению (письмо от 05.05.2011 № 03-02-07/1-156). В качестве примера, инспекторы имеют право отправлять запросы третьим лицам с целью получения информации о проверяемом налогоплательщике.

Часто во время приостановки инспектора используют метод допроса свидетелей, однако законность такой практики вызывает споры. Проверяемые налогоплательщики жалуются на подобные действия и выступают против них.

Почему проверки затягиваются

Хотя в законе указан четкий срок — 2 месяца для проведения ВНП, на практике это время иногда превышается более чем на полгода, и ситуация может затянуться еще дольше. Однако это возможно по закону, так как приостановление и продление проверки могут быть применены вместе.

После полуторамесячной проверки инспекция принимает решение о приостановке на два месяца. За это время будут запрошены дополнительные данные у контрагентов проверяемой компании. После истечения этого срока решено возобновить проверку на оставшиеся две недели и продлить ее еще на три месяца. В результате проверка, которая была приостановлена и продлена только один раз, фактически занимает период в семь месяцев, а не два.

Срок выездной налоговой проверки

Срок выездной налоговой проверки

Во время проведения выездной проверки инспекторам запрещено пребывать на территории организации свыше установленного временного ограничения.

Обычно выездная налоговая проверка не может длиться более двух месяцев, согласно общему правилу. Однако, в определенных ситуациях, срок проверки может быть увеличен до четырех месяцев, а в особых случаях — до шести месяцев, в соответствии с пунктом 6 статьи 89 Налогового кодекса.

Согласно пункту 7 статьи 89 Налогового кодекса, при проведении независимой проверки филиала или представительства, она не может продолжаться более одного месяца. Налоговый кодекс не предусматривает возможность продления этого срока. Однако, на основании пункта 9 статьи 89 НК, налоговая инспекция может временно приостановить проведение независимой проверки на срок до шести месяцев, а в некоторых случаях – до девяти месяцев.

Срок осуществления внеочередной проверки налоговых органов предприятия определяется с момента вынесения решения о назначении проверки до момента составления акта о проведении проверки (пункт 8 статьи 89 Налогового кодекса).

Длительность налоговой аудиторской проверки составляет два месяца.

С момента принятия решения о проведении выездной проверки (пункт 2 статьи 6.1 Налогового кодекса) начинается отсчет срока. Время, проведенное сотрудниками инспекции на территории организации, не учитывается при определении продолжительности выездной проверки. Важно учитывать только периоды продления или приостановления проверки. Для лучшего понимания рассмотрим пример.

Перепишите данный текст, сделав его оригинальным.

13 апреля 2022 года было принято решение о том, что следует отправиться на проверку в компанию, и точно 18 апреля 2022 года сотрудники проверочного органа официально передали руководителю организации указанное решение. Согласно этому решению, проверка должна продолжаться в течение двух месяцев.

Органы налогового надзора временно откладывали осуществление контрольной проверки на один месяц, поскольку потребовалось получить необходимые сведения от деловых партнеров организации, подвергающейся проверке. Кроме того, в связи с наличием пяти филиалов у данной организации, проверка была продлена на четыре месяца.

Вначале, проверка, которую инспекция должна была закончить через два месяца, ориентировочно 13 июня. Однако, из-за приостановки и продления проверки, инспекция обязана завершить ее (подготовить отчет о проведении проверки) не позже 13 ноября.

Согласно письму ФНС от 18.11.2010 № АС-37-2/15853, налоговая инспекция не имеет права перенести начало выездной налоговой проверки на более поздний срок после принятия решения о ее проведении. Налоговое законодательство не предусматривает такую возможность, поскольку дата принятия решения является основным критерием для определения общего времени налоговой проверки.

Продлить срок выездной налоговой проверки можно по следующим основаниям: увеличение срока с двух до четырех или шести месяцев.

— отнесение исследуемой компании к разряду организаций крупного масштаба;

— присутствие отдельных структурных подразделений в структуре проверяемой компании.

— процесс получения данных в результате аудита, который указывает на возможное несоблюдение налогового законодательства в организации, но требует дополнительного изучения;

На территории, где осуществляется инспекция, возможное препятствие могут составлять события природного характера, которые невозможно предвидеть или предотвратить, такие как наводнения, пожары и тому подобное.

Непредставление или задержка в представлении необходимых для проведения выездной проверки документов организацией.

— энергичное сопротивление проведению проверки за пределами офиса;

— создание документа о препятствии для проверяющих, которые хотят попасть на территорию организации;

— невозможность или задержка в предоставлении банком, контрагентом или третьей стороной необходимых документов и информации для проведения внеплановой проверки инспекцией.

— отсутствие или отказ свидетеля явиться по делу о нарушении налоговых обязательств без достаточных уважительных причин;

— несоблюдение срока для предоставления экспертного заключения со стороны эксперта.

Ограничения на продление срока выездной проверки, когда надо обратиться в ИФНС, ясно указаны в пункте 2 приложения 6 к приказу ФНС от 07.11.2018 года № ММВ-7-2/628.

Если глава Федеральной налоговой службы (ФНС) определит большое число мер контроля — допросы свидетелей, запросы документов и информации у третьих лиц и т.д., он также имеет право, на основании закона, продлить проверку. Действительность такого подхода подтверждается судебной практикой арбитражных судов (например, решением Арбитражного суда Московского округа от 22.04.2019 года № Ф05-5015/2019).

Для того чтобы продлить срок проведения выездной проверки, инспекция, осуществляющая данную проверку, должна отправить мотивированный запрос в вышестоящий налоговый орган. На основании этого запроса руководитель вышестоящего налогового органа или его заместитель будет принимать решение о возможности продления выездной проверки или об отказе в ее продлении. Такой порядок действий предусмотрен пунктом 3 приложения 6 к приказу ФНС № ММВ-7-2/628.

На основании определения Конституционного суда от 09.11.2010 № 1434-О-О, ИФНС имеет право многократно продлевать период выездной проверки по одному и тому же основанию, например, изначально на срок до четырех месяцев, а затем – на срок до шести месяцев. Организация не сможет признать такое повторное продление незаконным.

Инспекторы имеют возможность увеличить или временно приостановить проверку, принимая во внимание существенные детали.

Остановка. Организация имеет возможность не только продлить выездную проверку, но и приостановить ее. Приостановка проверки означает, что течение срока проверки приостанавливается.

После возобновления проверки, срок ее проведения будет продолжаться. Проверка временно останавливается с определенной даты, указанной в решении о приостановке проведения выездной проверки. При возобновлении проверки, она продолжается начиная с даты, указанной в решении о ее возобновлении. Руководитель (или его заместитель) инспекции, которая назначила выездную проверку в организации, принимает соответствующие решения в соответствии с пунктом 9 статьи 89 Налогового кодекса.

Имеются различные причины, по которым проверка инспекции может быть приостановлена несколько раз. Список оснований для временной остановки выездной проверки ограничен. Возможно приостановить проверку на основании пункта 9 статьи 89 Налогового кодекса в случае, если в процессе проведения проверки инспекции возникнет необходимость:

– получить от лиц, имеющих информацию об организации, которую мы проверяем, необходимые документы или сведения;

— получить данные от органов иностранных государств в соответствии с международными соглашениями, заключенными Россией;

Задача состоит в том, чтобы перевести на русский язык документы, предоставленные проверяемой компанией на иностранном языке.

Есть только два ограничения в отношении приостановления действия.

Согласно пункту 9 статьи 89 Налогового кодекса, проведение проверки с целью получения информации у контрагента или других лиц допускается только один раз для каждого лица. Если налоговая инспекция приостановила проверку, чтобы получить документы от контрагента организации, она уже не сможет приостановить проверку для получения дополнительных документов от этого же контрагента.

Согласно пункту 9 статьи 89 НК, период времени, в течение которого возможны приостановки, не может превышать шесть месяцев. Однако, существует исключение для ситуаций, когда инспекция неспособна получить необходимую информацию от иностранных государственных органов в течение этого срока. В таких случаях, общий период приостановления проверки может быть продлен еще на три месяца.

Имеет право ИФНС во время приостановки проведения проверки. Когда проверка приостановлена в соответствии с пунктом 9 статьи 89 Налогового кодекса, инспекция обладает следующими полномочиями:

Организация обязана вернуть все оригиналы документов, запрошенных ранее в процессе проверки (за исключением тех, которые были получены в результате обыска).

Необходимо немедленно остановить все процессы, которые происходят на месте проведения выездной проверки.

Ограничения не мешают инспекциям проводить дополнительные мероприятия налогового контроля. В период приостановки проверки инспекторы имеют возможность задавать вопросы свидетелям, находящимся за пределами проверяемых помещений организации, а также вызывать представителей организации для получения разъяснений. Подобное утверждение содержится в письме ФНС от 21.11.2013 г. № ЕД-3-2/4395.

Максимальная продолжительность приостановки составляет полгода.

Позиция налоговой службы основывается на ссылке на пункт 26 решения Пленума ВАС от 30.07.2013 № 57, который утверждает, что приостановление проверки не лишает налоговую инспекцию возможности совершать действия вне организации. Важно отметить, что эти действия не могут быть связаны с требованием предоставить организации документы или выполняться на ее территории. Однако в то же время инспекция вправе запросить документы, которые она ранее просила предоставить, и если организация не успела сделать это до приостановления проверки (см. письмо ФНС от 07.08.2015 № ЕД-4-2/13892).

Если до даты приостановления проверки на месте, инспекция потребовала предоставить документы, их необходимо представить в указанный срок. Приостановка проверки на месте не освобождает налогоплательщика от обязанности предоставить запрошенные ранее документы в налоговую инспекцию. Расшифровка этого требования содержится в письмах Управления Федеральной налоговой службы по Москве от 30.04.2021 № 14-24/064139, Федеральной налоговой службы от 07.08.2015 № ЕД-4-2/13892, Министерства финансов от 28.06.2013 № 03-02-07/1/24644, а также в пункте 26 постановления Высшего арбитражного суда от 30.07.2013 № 57.

Во время приостановки выездных проверок инспекторы имеют право запрашивать документы по определенным сделкам в соответствии со статьей 93.1 Налогового кодекса. Ревизия сделок, проводимая вне рамок налоговых проверок, является самостоятельной формой контроля и не связана с выездной проверкой. Информация об этом содержится в письме ФНС от 03.09.2021 г., номер СД-4-2/12530.

Приостановление выездной налоговой проверки

Приостановление выездной налоговой проверки

Официальный срок для проведения выездной налоговой проверки составляет 2 месяца. В случае необходимости, налоговые органы имеют право принять решение о продлении или приостановке проверки, и они часто используют это право. Однако, для этого должны быть основания. В данной статье мы рассмотрим, какие основания могут привести к приостановке выездной проверки, на какой срок это может быть сделано, а также какие права имеют налогоплательщик и проверяющие в таких случаях.

Что значит «приостановление проверки»

Несмотря на свое название, мероприятия для проверки во время перерыва продолжаются. Однако они прекращаются только в пределах налогоплательщика.

В настоящий момент контролирующий персонал налоговой службы не имеет возможности:

С той даты, в момент которой применяется решение об остановке, эксперты обязаны уехать с территории налогоплательщика и вернуть все первоначальные документы, которые они запрашивали ранее. Однако документы, полученные в результате обыска, не подлежат возврату.

Внимание!

Если сотрудники налоговой инспекции успевают запросить документы до времени приостановления, вам необходимо в течение 10 дней подготовить и предоставить эти документы, даже если проверка будет временно приостановлена к этому моменту. Это положение не является явно указанным в Налоговом кодексе, однако такие разъяснения содержатся в Письме ФНС России от 07.08.2015 г. № ЕД-4-2/13892@. Следовательно, если за день до приостановления вам будет предъявлено требование, формально проверка будет приостановлена, но на практике будет продолжаться до тех пор, пока вы не представите необходимые документы. При этом это не будет рассматриваться как нарушение со стороны ФНС.

Уникальное изобретение, разработанное компанией 1C-WiseAdvice, состоит в использовании своей запатентованной технологии обработки первичных документов, которая называется «Процессинг». Благодаря этой технологии мы можем точно контролировать состояние первичных документов и готовить необходимые документы для налоговой проверки в кратчайшие сроки.

На территории, принадлежащей нам, закон не запрещает налоговым инспекторам продолжать проведение проверок. Они имеют право анализировать уже имеющуюся информацию, обращаться к третьим лицам за необходимыми документами, опрашивать третьих лиц и бывших работников нашей компании, а также проводить экспертизы и прочие мероприятия. Более того, законы не ограничивают возможность опроса сотрудников, работающих налогоплательщиком, даже за пределами его территории. Поэтому вполне возможно, что налоговики могут вызвать вас и ваших коллег к себе для того, чтобы получить пояснения, даже находясь на паузе.

В принципе, застопорить проверку – это означает просто не тревожить налогоплательщика на его пространстве в определенный период времени.

Основания для приостановления выездной налоговой проверки

Все причины для временного остановления проведения аудита вне места нахождения фиксируются в пункте 9 статьи 89 Налогового кодекса Российской Федерации.

В случае необходимости, налоговые службы имеют возможность задержать проведение проверки.

Есть только эти обоснования, которые являются достаточной причиной для приостановки проверки. Нет других оснований для этого действия!

Кроме того, имеется еще одно условие в отношении первого пункта: необходимо приостановить проверку для получения документов от каждого контрагента только один раз.

На какой срок можно прервать проверку

В Налоговом кодексе отмечено лишь наивысшее время временного останова проверки по налогам – 6 месяцев. Кодекс не определяет ни минимальное время приостановки выездной налоговой проверки, ни количество перерывов, разрешенных для одной проверки. Отсюда следует, что сотрудники налоговой службы могут делать паузы любой продолжительности сколько угодно раз, главное – не превысить общую границу в 6 месяцев.

Временной промежуток налоговых органов может быть продлен на три месяца после первых шести, только если требовалась неотложная необходимость получить документы у иностранных государственных органов, но было невозможно получить их в установленные сроки.

Возможно прекратить осуществление контрольных мероприятий и в момент продления.

Как оформляется приостановление проверки

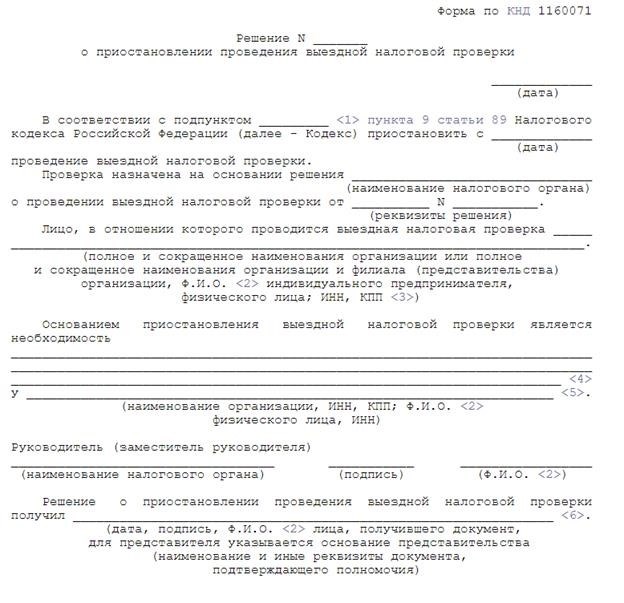

Для приостановления необходимо, чтобы руководитель или его заместитель из инспекции осуществили оформление решения в соответствии с формой КНД 1160071. Указанная форма была утверждена Приказом ФНС России от 08.05.2015 года под номером ММВ-7-2/189@.

Она представляет собой на вид обычную девушку, но ее внешность имеет свою особенность и оригинальность.

ИФНС должна явно указать причину приостановления проверки и, если необходимо, контрагента, у которого требуется запросить документы. Однако это не означает, что налоговые органы не могут одновременно запрашивать документы у других контрагентов во время приостановки. Нормативные документы не содержат таких ограничений, и суды не считают это нарушением со стороны налоговых органов. Более того, судьи считают, что даже отсутствие указания контрагентов, у которых будут запрашиваться документы, в решении о приостановлении не является нарушением (см. Постановление ФАС Северо-Западного округа от 19.11.2010 № А05-4432/2010).

По законодательству Российской Федерации, налогоплательщики имеют право получать копии решений налоговых органов (согласно пункту 9 пункта 1 статьи 21 Налогового кодекса). В соответствии с этим, налоговые органы обязаны сообщить налогоплательщикам о решении приостановить проведение проверки. Однако, Кодекс не определяет сроки данного уведомления. В письме Министерства финансов Российской Федерации от 07.07.2008 года № 03-02-07/1-249 также говорится о необходимости уведомления налогоплательщиков о приостановлении и возобновлении проверки, но сроки в этом письме также не указаны. В связи с этим, если налоговые органы передадут уведомление о приостановлении проверки позже, чем начнется перерыв в ее проведении, это не будет являться нарушением со стороны органов. Судебная практика также подтверждает правомерность подобного подхода со стороны налоговых органов.

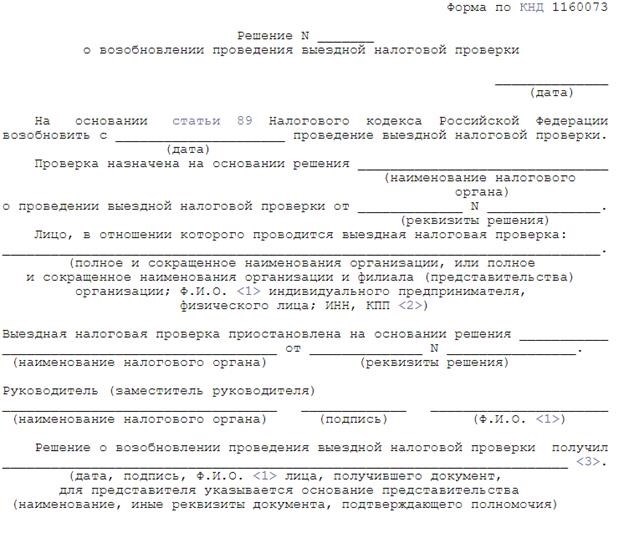

Когда инспекторы налоговой службы принимают решение о возобновлении проверки, им необходимо заполнить документ, известный как форма КНД 1160073.

Она представляет собой на вид обычную девушку, но ее внешность имеет свою особенность и оригинальность.

Со времени возобновления снова начинается учет времени, отведенного на проведение выездной налоговой проверки.

Чем грозит приостановление проверки для налогоплательщика

На практике налоговые органы используют право временно приостановить проверку с целью задержания процесса, выигрыша дополнительного времени, углубления анализа и обнаружения большего количества информации.

Контрагт, предоставив требуемые документы, не требует возобновления проверки со стороны сотрудников ИФНС, которые продолжают свою работу на своей территории, включая проведение опросов и других мероприятий. Нормативные документы не устанавливают обязательство немедленного возобновления проверки после получения документов, и сотрудники проверительных органов пользуются этим. В судебных разбирательствах вопрос этот чаще всего решается в пользу ИФНС с тем аргументом, что общий срок приостановления в шесть месяцев не нарушен.

Иначе говоря, приостановление – это действенный механизм, который позволяет налоговым органам продлить проведение выездной налоговой проверки. Такой подход не выгоден для налогоплательщика, поскольку он предоставляет налоговикам дополнительные возможности для обнаружения оснований для дополнительных начислений и наложения штрафов.

Нашим клиентам из компаний, которые мы обслуживаем, можно быть уверенными, что мы не оставим их один на один с контролирующими органами. Мы подготовим полные и точные ответы на запросы и требования, и при необходимости привлечем налогового юриста, чтобы помочь пройти проверку с минимальными доплатами.

Мы используем термин «минимальными», так как практически все выездные проверки завершаются начислениями. Согласно докладу ФНС за 9 месяцев 2018 года, было проведено проверку 9 676 организаций, и нарушения были обнаружены в 9 524 из них, что составляет 98% проверенных.

Возможно, можно уменьшить возможность проведения проверки до минимума.

Какие действия мы предпринимаем для реализации этой цели: